家は一生で一番といっていいくらい高い買い物。

ほとんどの方が住宅ローンを組んで購入すると思います。

住宅ローンについてしっかり知識を付けて

自分たちに合ったローンを組みましょう!

ということで久しぶりにYouTubeを配信いたします。

今回のテーマは「住宅ローン」です。

- 第一話 住宅ローンの金利の種類

- 第二話 借入限度額の計算方法

- 第三話 支払いスケジュール

長くなるので分けて配信いたします。

今回は第一話の住宅ローンの金利の種類です。

長い年数借りる住宅ローン、金利が違うだけで支払総額は大きく差が出ることがあります。だからみんな金利が低い方が良いと考えますよね。

しかし、目先の金利だけでローン商品を決めてしまうと将来とても危険な状態になることもあります。

借入年数、将来の収入や支出、どの時期に預貯金が難しいのか。

などなど家庭によって資金計画は違います。

だから、住宅ローンの組み方も違ってきます。

金利の特徴を知っていただき、将来のリスクも考慮して選べるように解説していきます。

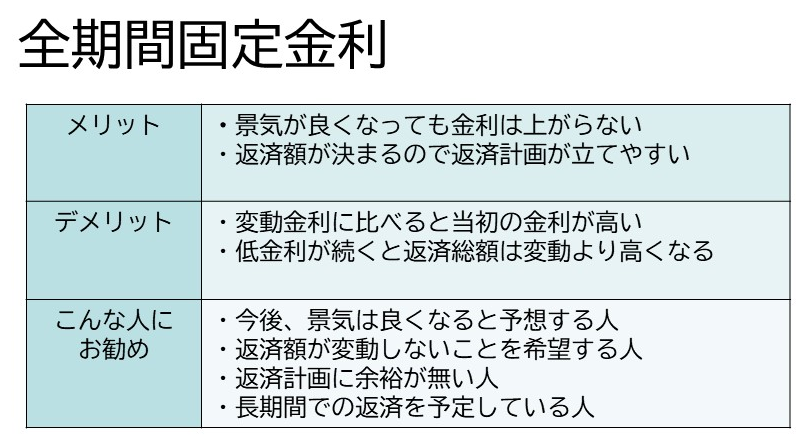

◆全期間固定金利

フラット35に代表される借入期間の金利が変動しない固定金利です。

借入時から完済時まで支払総額が決まります。

金利は変動より高めになりますが金利上昇リスクが無いので、保険を掛けていると思い安全を重視される方に適しています。

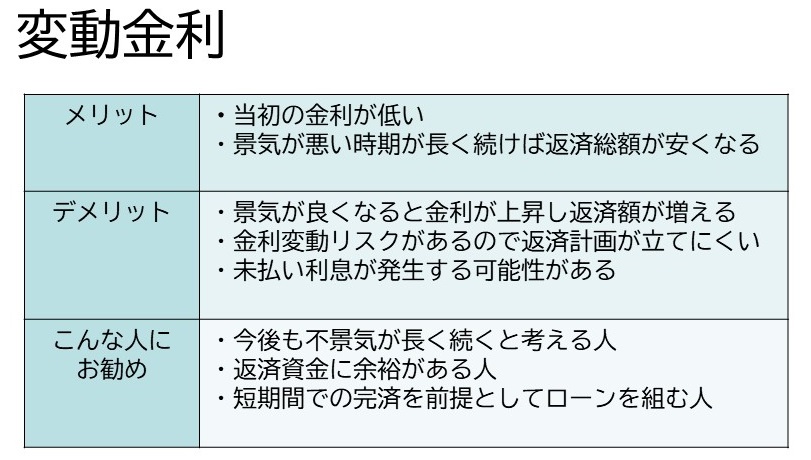

◆変動金利

年2回金利の見直しがあります。

景気が上昇すれば金利も上がり、不景気が続けば金利上昇はありません。

短期プライムレートに連動しています。

金利が変動しても支払額は5年間一定のルールがあり、途中で金利が大幅に上昇しても前回の支払額から1.25倍までしか増えないというルールが設けられています。

しかし、支払額よりも利息額の方が多くなると”利息のみの支払い”状態となり元金が減りません。さらに未払いの利息分が発生して後にまとめて支払わなくてはならなくなります。

このような危険性があるので、常に金利の動向はチェックしておく必要があります。

今後金利は上がるか、現状維持かはギャンブル性があります。

不景気が今後も長く続くと考える方や金利の動向に敏感に反応できる人は変動金利でも良いと思います。

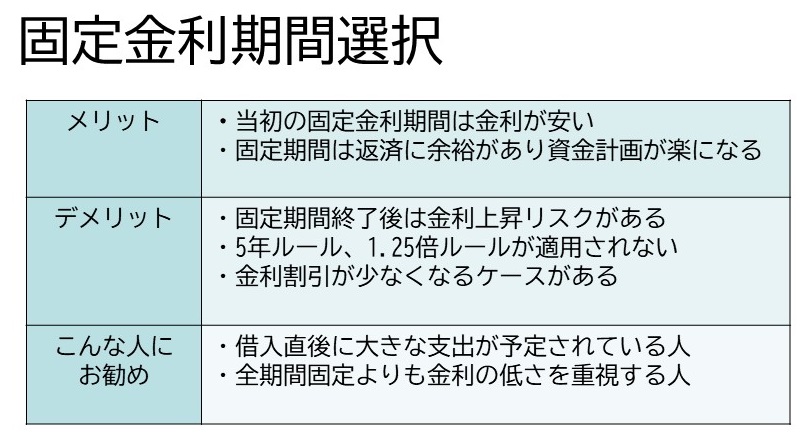

◆固定金利期間選択型

”3年固定”や”5年固定”といった指定期間だけを固定金利にする商品です。

固定期間終了後は変動にするか、またはもう一度、固定期間を選択するかを選ぶことができます。

当初の固定期間の金利は低く設定されていることが多く、固定期間終了後は店頭金利からの割引率が少なくなり実質支払う金利が高くなるケースが良くあります。最初の金利に惑わされずに割引率の条件を良くチェックしておく必要があります。

メガバンクなどは割引率を借入期間全部一定にしていることが多いですが、地方銀行はほとんどが割引は少なくなります。

以上の3種類の金利の中から自分たちの支払い計画に合ったものを選択しましょう。

支払方法

支払方法には2種類あります。

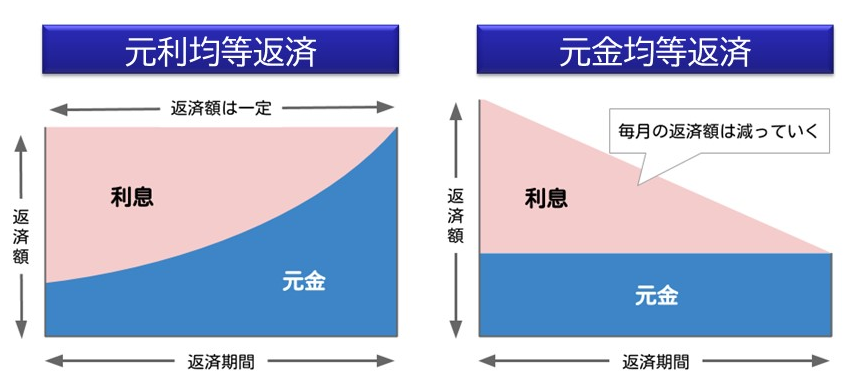

●毎月の支払額が変わらず一定となる「元利均等返済」

●元金を一定に支払う「元金均等返済」

圧倒的に元利均等返済を選ぶ方が多いです。

元利均等返済よりも元金均等返済の方が利息を含めた支払総額は安くなります。

元金均等返済は最初の支払額が一番高くなり、だんだん支払額が減っていきます。

支払資金にかなり余裕がある方は元金均等返済を選ばれても良いかと思います。

それでは今回の動画はこちらから!